【必見】公務員の財形貯蓄はやめたほうがいいと断言する理由

「財形貯蓄って始めたほうがいいの?」

「将来の年金や住宅購入に財形貯蓄を活用するべき?」

「財形貯蓄のメリットが具体的にどこにあるかわからない・・」

公務員として働くあなたも、こんな悩みを抱えていませんか?

私自身も公務員として20年以上働いてきましたが、

財形貯蓄で本当にお金が貯まっていくのかな・・?

なんか、何となく契約した感が否めない・・・

と、同じような悩みを抱えていた時期があります。

しかし、結論から言うと、今の財形貯蓄はメリットが薄く、他の資産運用に取り組んだ方が良いというのが私の経験からのアドバイスです。

なぜなら、現代は超低金利に加え、著しい物価高騰によって、実質的な現金価値の低下が進んでいるからです。

本記事で詳しく解説していきます。

元公務員としての経験をもとに、現役公務員のあなたが賢く資産を増やすためのヒントを提供しますので、ぜひ最後までご覧ください!

財形貯蓄をやめたほうがいい理由4選【結論】

財形貯蓄は簡単にいうと

・給与天引きで貯蓄できる

・年金、住宅財形の一定額までの利子が非課税

という制度です。

かつて公務員にとって財形貯蓄は、給与天引きで自動的に貯金できる便利な制度でした。

しかし、現在の環境ではこの制度のメリットは非常に限られてきています。

財形貯蓄をやめたほうがいい主な理由を解説していきます。

①超低金利が続きすぎて、利息がほぼ期待できない

日本では1999年からゼロ金利政策が始まり、現在に至るまで20年以上もの超低金利時代が続いています。

財形貯蓄の金利も例外ではなく、2025年時点でわずか年0.3%前後。この水準では、利息によって資産を増やすことはほとんど期待できません。

「せっかく積み立てているのに、お金が全然増えない…」

という状態になりがちで、効率の悪い貯蓄方法と化してしまっているのが現状です。

②非課税でも利息が少なすぎて恩恵を感じにくい

財形貯蓄の大きなメリットのひとつに「利息が非課税になる」点があります。

しかし、現在の金利水準では、その非課税メリットすら実感しづらいのが実情です。

たとえば、金利0.2%の財形貯蓄に50万円を1年間預けた場合、利息は1,000円程度。

このうち税金として本来差し引かれる約203円が非課税になる計算です。

つまり、1年間で「203円分お得になる」わけですが・・

それだけのために制度を利用し続ける価値があるか?と考えると、疑問が残ります。

非課税の恩恵があっても、利息が微々たる額であれば意味は薄いというのが現実です。

③使い道が限定されていて自由に引き出せない

財形貯蓄には「住宅財形」「年金財形」といった目的別の種類があり、非課税の優遇を受けるには使い道が決まっているという制約があります。

そのため、いざというときに自由に引き出して使いたい場合でも、目的外の使い方では税制優遇が受けられなかったり、手続きが煩雑になったりします。

貯金は本来「必要なときに使える」からこそ価値があります。

しかし、財形貯蓄はそれが難しいのが大きなデメリット。

使い道が縛られるお金=本当の意味での資産の自由度が低い

という状況が生まれています。

④物価は上がるのにお金の価値は目減りしていく

近年、日本では物価上昇が続いており、現金の実質的な価値が下がり続けている状況です。

それに対して、財形貯蓄の金利はごくわずか。お金を寝かせておくだけでは、物価の上昇に追いつけません。

100円で買えていた商品が、110円になっていたら、お金の価値が下がっていることになりますよね。

つまり、貯蓄をしているつもりでも、現金の価値はどんどん目減りしているということ。

たとえば、マイホーム購入のために500万円をコツコツ貯めていたとしても、物価高騰で住宅価格が大きく上がれば、

2000万円の家を購入しようとしていたのに、いざ貯まった頃には2500万円になっていた…そんなケースも珍しくありません。

このような時代では、「貯める」だけでなく「お金を増やす手段」を持つことが重要です。

ただ貯金するだけで安心していませんか?

たった1度の面談で知識がなくても数万円以上お得に。

金融資産に精通した国家資格のFPにおまかせ!

将来のお金の不安を何度でも無料で相談しましょう。

公務員が今すぐはじめるべきマネープラン3選

公務員は収入が安定しているため、資産形成を始めるには非常に有利な立場です。

とはいえ、

「投資はこわい」

「何から手をつけていいかわからない」

と不安に思う方も多いのではないでしょうか。

ですが今、物価上昇が続く日本では、現金をただ持っているだけでは資産の価値が目減りしてしまいます。

将来に備えるためには、“お金を守る”から“お金を育てる”という意識へシフトすることが大切です。

そこで今回は、公務員の方におすすめしたい3つのマネープランをご紹介します。

① NISAでコツコツ資産形成

NISA(少額投資非課税制度)は、国が後押しする投資制度で、長期的に資産を育てたい公務員に最適です。

- 年間最大120万円までの投資に対して、最長5年間の運用益が非課税

- 対象商品は金融庁が選んだ長期運用向けの低リスクな投資信託

- 毎月1万円から始められ、積立設定も自動なので手間いらず

NISAのつみたて投資枠は「投資が初めて」という方にも人気で、定期預金と同じ感覚でコツコツ資産を増やすことができます。

将来の教育資金や老後資金の準備にも適しています。

② iDeCoで節税と老後資金づくりを両立

iDeCo(個人型確定拠出年金)は、自分で年金を積み立てる制度でありながら、節税効果も非常に大きいのが特徴です。

- 掛金は全額所得控除の対象 → 年末調整や確定申告で税金が戻る

- 運用益も非課税 → 老後に受け取るまで複利効果を活かせる

- 60歳以降に受け取る際も、公的年金等控除の対象になる

特に収入が安定している公務員の方にとって、「節税しながら、将来の備えができる」のは非常に効率的です。

注意点として60歳まで原則引き出せない点がありますが、その分、確実に老後資金として活用できます。

③ ネット証券を活用して賢く投資デビュー

つみたてNISAやiDeCoを始めるには、証券口座が必要です。

ネット証券は手数料が安く、操作も簡単なため、投資初心者でも安心して使えます。

- スマホから口座開設・積立設定が可能

- SBI証券・楽天証券などは公務員にも人気

- ポイント投資など、気軽に始められるサービスも豊富

対面型の銀行や証券会社に比べて、ネット証券は営業を受ける心配もなく、情報も明確に公開されています。

自分のペースで学びながら投資を進められるのは、公務員にとって大きなメリットです。

「まずは少額から始めたい」「できれば失敗したくない」という方こそ、ネット証券でつみたてNISAやiDeCoをスタートするのがおすすめです。

財形貯蓄をやめて投資にシフトすべきこれだけの理由

財形貯蓄よりも現代の投資の方が有利

財形貯蓄は、あくまで「貯金」の一形態であり、資産を守ることはできても、増やすためのものとは言い難いです。

一方、投資は攻めのリスクはありますが、市場の成長に合わせて資産を増やせる可能性があります。

それぞれメリット・デメリットありますが、総合的に見てもやはり投資が優位であるように思えます。

- 投資は成長する資産

投資信託や株式など、投資は市場の成長に伴い資産が増加します。

貯金とは異なり、元本が成長していくので、大きなリターンを期待できます。

- 長期的には投資が有利

長期的な視点で見れば、投資による利回りは貯蓄よりもはるかに高く、財形貯蓄を超えるリターンを得られる可能性が高いです。

投資は複利の力で長期的に資産を増やしやすい

投資の大きなメリットの一つに「複利」があります。

複利とは、得た利益を再投資することで、次回以降の利益が増える仕組みです。

長期的に運用すると、元本だけでなく運用益も、さらに運用に回されるため、時間が経つほど資産が加速度的に増加します。

また、長期間投資を続けるほど、好況や不況時に左右されない安定した資産を築くことができ、リスクが極限まで抑えられます。

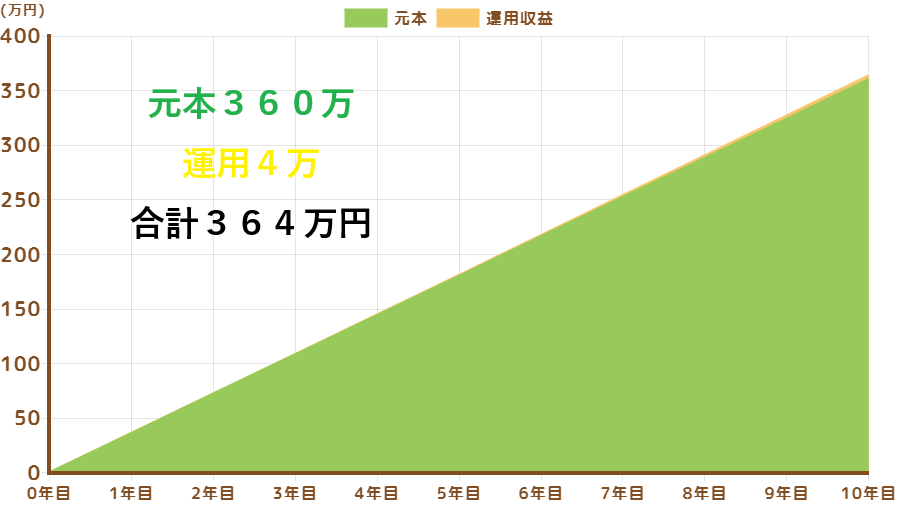

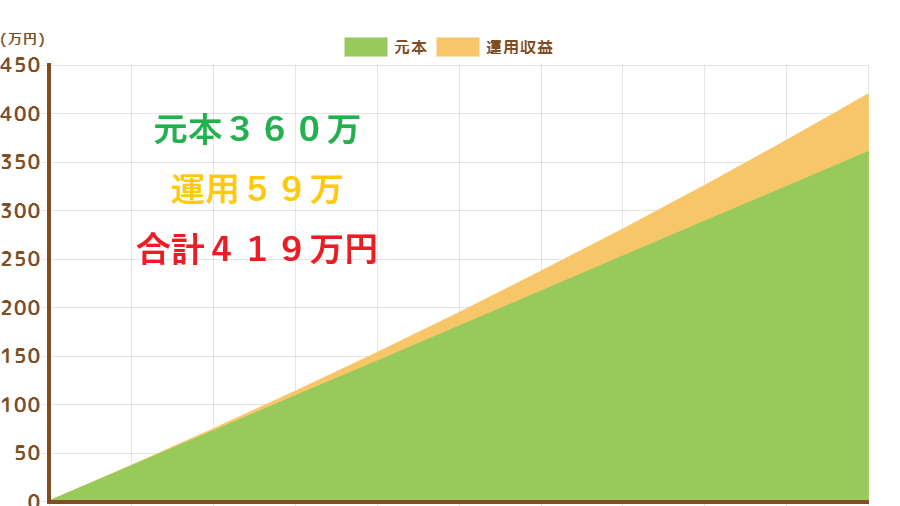

財形貯蓄と投資信託の利回りの比較

財形貯蓄の利回りは現在0.2%程度と非常に低く、得られる利息もわずかです。

一方、投資信託の平均的な利回りは3%から5%であり、10倍以上の金利差が付いています。

これが、どれだけの違いを生み出すのか実際に比較してみます。

金融庁提供のシミュレーターを利用した比較図

①毎月3万円を10年間、年利0.2%の財形貯蓄を行った場合

②毎月3万円を10年間、年利3%の投資信託で運用した場合

これだけの差が付きますが、実はこれでも投資信託の年利3%は厳しめに見た数字です・・

このように、利回りの差自体はわずか2.8%ですが、財形貯蓄ではほとんど資産が増えない一方で、投資信託では着実に増やせていることがわかります。

ある程度右肩上がりで増やしていくことで、物価上昇にともなう貨幣価値の低下に、負けない資産を積み上げることが可能です。

【財形貯蓄はやめたほうがいいけど・・】注意すべき3つの罠

資産形成に取り組むことは大切ですが、焦って行動してしまうと失敗のリスクも高まります。

特に投資初心者の方や、公務員のように安定収入がある方は、詐欺まがいの勧誘や情報に狙われやすい傾向があります。

以下の3つの落とし穴に注意しながら、堅実にマネープランを進めていきましょう。

①「短期間で倍になる」などのうまい話には注意

「元本保証で年利10%」

「2ヶ月で資産倍増」

など、聞こえの良いうたい文句には要注意です。

なぜなら、金融商品で高利回りを謳っているものは、その分リスクが高いか、実態のない詐欺である可能性が高いからです。

特に公務員は「信用がある」と見なされ、詐欺のターゲットになりやすい傾向があります。

信頼できる機関・サービスを通じて、堅実な運用を心がけましょう。

② 自分だけで判断しようとすると情報に振り回される

「SNSで話題だから」

「同僚がやってるから」

といった理由だけで投資を始めるのは危険です。

理由として、投資は人それぞれリスク許容度やライフプランが異なるからです。

そのため、自分に合った運用方針を見つけるには、プロのアドバイスを活用することが近道です。

無料で受けられるFP相談などを通じて、客観的な視点から計画を立てましょう。

③ 「何も始めないこと」もリスクになる時代

今のように物価が上がり続ける時代、現金を貯めるだけでは資産価値が目減りしていきます。

将来の安心を手にするためには、少額でも投資を始めることが重要です。

最初は不安もあるかもしれませんが、正しい知識と支援があれば大丈夫

「知らなかった」

「やっておけばよかった」

と後悔する前に、小さく一歩を踏み出すことが最大のリスク回避です。

【貯蓄1本の時代は終わり】お金をさらに増やすために

近年は政府も貯蓄から投資への転換を促していることから、専門家への相談が増えています。

中でもお金の専門家にあたるFP(ファイナンシャルプランナー)への相談が増えている理由を解説していきます。

家計や将来設計を“見える化”できる

「今の支出は適正なのか?」

「老後資金はいくら必要なのか?」

「子どもの教育費はどのくらいかかるのか?」

こうした疑問をそのままにしていると、将来の不安は膨らむばかりです。

FP(ファイナンシャルプランナー)は、家計簿や収支データをもとに、あなたの“お金の流れ”をわかりやすく可視化してくれます。

数字で見ることで、どこにムダがあるのか、いくらまで使っていいのかが明確になり、安心感が生まれます。

特に公務員は収入の予測が立てやすいため、より精度の高い将来シミュレーションが可能です。

保険・住宅ローン・投資・教育費まで幅広く対応

お金の悩みはひとつに見えて、実は複数の要素が絡み合っています。

なぜなら、人生全ての事柄にお金が関わってくるからです。

たとえば「住宅を買いたい」という目標にも、住宅ローンの金利や、現在の預金と頭金、団信保険・・・と色々関係してきます。

見えにくいお金も発生しているんですね・・

これらの問題もFP相談で解決が可能。

・保険の見直し

・投資信託

・NISA

・iDeCo

・住宅購入

・教育資金の準備

など、一度に総合的なアドバイスを受けることができます。

家計のトータルバランスを整理できるので、不要な支出や過剰な保険などを見直し、より効率的な資産運用が実現します。

【専門家で即解決】お金の無料相談

「FPってどこの誰に頼めばいいの?」

「余計なお金はかけたくないんだけど・・」

実はFPも資格を持っていれば名乗れるため、質はバラバラです。

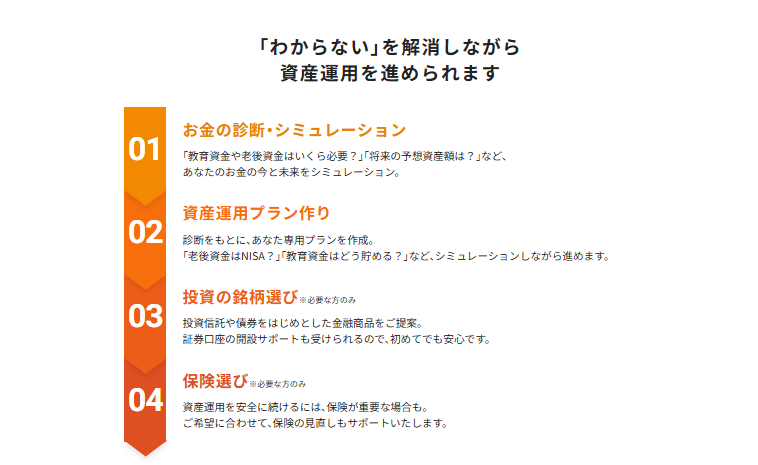

そこで、特定のコンシェルジュ形式の「マネイロ」の無料相談がオススメ。

中立的な立場のFPが、保険・投資・税金・家計見直しなどあらゆるお金の悩みに一気通貫で対応。

ゼロ円で、公務員として堅実に生きるあなたに最適なアドバイスをしてくれます。正直ヤバイです。

無理な押し売りも当然ありませんし、簡単申込で対面+オンラインでどこでも面談可能。

これであなたの不安は一気に解消されて、副業に取り組まなくても自然とお金が貯まる体質に近づきます。

収入を「増やす」より、まず今あるお金を「守る」力を高める。

これが、公務員としての賢いお金の増やし方(資産形成)の第一歩です。

まずは、90%以上のサラリーマンが知らないお金の秘密をプロから聞いてみてく

公務員も財形貯蓄から投資の時代へ【まとめ】

ここまで、公務員にとって財形貯蓄が時代に合わなくなってきている理由と、今後取り組むべきマネープランについて解説してきました。

最後に、ポイントをもう一度整理しましょう。

- 財形貯蓄は利息が少なく、物価上昇に追いつけない

- 非課税メリットがあっても、実利はごくわずか

- 利用目的に制限があり、柔軟な資金活用ができない

- これからは「守る貯蓄」より「増やす投資」が重要

- 公務員にこそ適した投資方法(つみたてNISA・iDeCo)がある

- 投資初心者でも、FPに相談すれば安心してスタートできる

不安定な時代だからこそ、お金に振り回されず、自分の未来に責任を持てる行動が求められています。

「いつかやろう」ではなく、「今日から始める」が未来を変える第一歩です。

迷っている方は、まずは気軽に無料のFP相談を活用してみてください。

あなたの収入、家族構成、ライフプランに寄り添った具体的なアドバイスが、きっと将来の安心につながります。

小さな一歩が、大きな未来への分かれ道。

今この瞬間から、賢い資産形成を始めてみましょう。